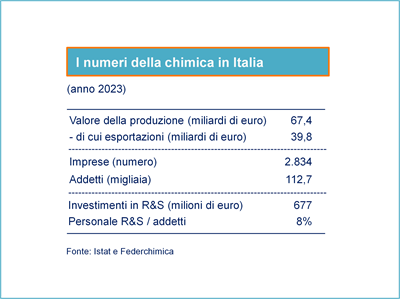

Nel 2023 l’industria chimica – attiva in Italia con oltre 2.800 imprese e 112 mila addetti altamente qualificati – ha realizzato un valore della produzione di 67 miliardi di euro e quasi 40 miliardi di export.

La chimica non solo è la quinta industria del Paese, ma rappresenta un fornitore strategico per tutte le filiere economiche: i prodotti chimici sono componenti essenziali del 95% dei manufatti, siano essi di uso quotidiano o impiegati in applicazioni centrali per la transizione ecologica quali batterie, pale eoliche o pannelli solari. A sua volta, la chimica è una filiera fortemente integrata a livello continentale e l’Italia rappresenta il terzo produttore europeo dopo Germania e Francia.

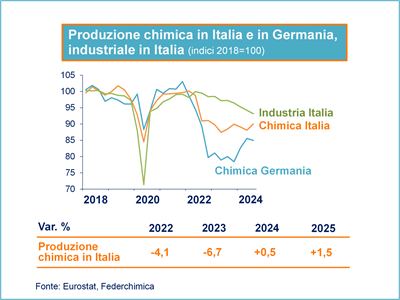

Nel corso del 2024, si è arrestata la caduta della produzione chimica in Italia (+0,9% nel periodo gennaio-agosto 2024 rispetto allo stesso periodo dell’anno precedente) anche grazie a una fase di normalizzazione delle scorte da parte della cliente la dopo il marcato decumulo nell’anno precedente. La chimica di base, pur mostrando alcuni spunti al rialzo, rimane su livelli di attività ben al di sotto del 2021 (-15%) mentre – all’estremo opposto – la cosmetica si conferma in espansione (+9% rispetto allo stesso anno).

Nonostante il significativo rientro dei costi energetici dai picchi del 2022, la domanda industriale non mostra segnali di miglioramento. Tra i principali settori clienti, l’auto ha bruscamente invertito la fase di rimbalzo – anche per effetto di una crescente pressione dell’import – e le costruzioni, dopo il boom degli anni precedenti, segnano una flessione nonostante primi impulsi

positivi legati alle infrastrutture. Si mantengono in espansione solo il largo consumo – in particolare l’alimentare – e, in misura più contenuta, l’elettrotecnica.

Dopo due anni consecutivi di contrazione (-4,1% nel 2022 e -6,7% nel 2023), per il 2024 si prevede una sostanziale

stabilizzazione della produzione chimica in Italia (+0,5%). Le possibilità di una timida ripresa sono rinviate al 2025 (+1,2%) ma rimangono soggette ad un contesto denso di incognite e caratterizzato da intense pressioni competitive.

Il quadro rimane sfidante per tutta la chimica europea. Costi energetici non competitivi e l’incertezza – alimentata anche dalla massa di nuove normative legate al Green Deal – frenano i nuovi investimenti e hanno già comportato la razionalizzazione di alcune produzioni di base: infatti, sul totale delle chiusure annunciate a livello mondiale, il 75% riguarda l’UE.

Per l’Italia un fattore di relativa tenuta, anche alla luce del rientro delle quotazioni del gas su livelli più gestibili, è dato dalla specializzazione nella chimica delle specialità e di consumo (quota di produzione settoriale pari al 57% a fronte del 37% a livello UE). La filiera è, tuttavia, strettamente interconnessa, e l’indebolimento delle fasi a monte mette a rischio anche quelle a valle, soprattutto in un contesto che impone maggiore attenzione alla sicurezza degli approvvigionamenti.

MIGLIORA IL SALDO COMMERCIALE, MA CONTINUA AD AUMENTARE LA DIPENDENZA DALLA CINA

L’export mostra segnali di moderata ripresa (+0,7% in valore nei primi 9 mesi del 2024) che coinvolgono alcuni dei principali mercati europei (Germania +2,1% e Spagna +4,5% mentre la Francia segna un calo dell’1,5%). Subisce una correzione al ribasso anche l’export verso gli USA (-1,6%) dopo la forte espansione degli anni precedenti (con livelli che rimangono del +56% superiori al 2019).

Prosegue la tendenza al graduale miglioramento del saldo commerciale, anche se l’aggravio rispetto al 2019 non è ancora pienamente riassorbito (oltre 5 miliardi come proiezione a tutto il 2024

concentrati nella chimica di base a fronte di una sostanziale tenuta della chimica fine e specialistica).

Nonostante il significativo ridimensionamento nel divario dei costi energetici e l’escalation dei costi della logistica internazionale, la quota di importazioni di prodotti chimici dalla Cina continua ad aumentare sfiorando il 16% nel gennaio-agosto 2024 dal 5% del 2019.

Questo dimostra come condizioni di competitività penalizzanti per la chimica, italiana ed europea, comportino non solo una grave perdita dal punto di vista economico-sociale ma anche un arretramento in termini di tutela ambientale in quanto si traducono inevitabilmente in maggiori importazioni da Paesi a basso costo caratterizzati da standard inferiori e minori garanzie. La nuova capacità produttiva in Cina non solo limita le possibilità di export dall’Italia ma – a fronte di una domanda interna non brillante – comporta politiche commerciali aggressive.

Questo dimostra come condizioni di competitività penalizzanti per la chimica, italiana ed europea, comportino non solo una grave perdita dal punto di vista economico-sociale ma anche un arretramento in termini di tutela ambientale in quanto si traducono inevitabilmente in maggiori importazioni da Paesi a basso costo caratterizzati da standard inferiori e minori garanzie. La nuova capacità produttiva in Cina non solo limita le possibilità di export dall’Italia ma – a fronte di una domanda interna non brillante – comporta politiche commerciali aggressive.

LA QUESTIONE ENERGETICA NON E' RISOLTA A CAUSA DEL SOVRAPPORSI DI MOLTEPLICI ASIMMETRIE DI COSTO

Nonostante il rientro del prezzo del gas su livelli più gestibili, la questione energetica non può dirsi risolta e rischia di condizionare gli investimenti. La chimica è tra i settori più sensibili in quanto utilizza le fonti fossili (petrolio e gas naturale) sia a fini energetici sia come materie prime e, alla luce delle tecnologie disponibili attualmente, la loro integrale sostituzione non è praticabile.

Per perseguire la transizione ecologica e fare fronte ai rincari di costo, le imprese chimiche stanno utilizzando ogni leva disponibile quali l’impiego di combustibili e materie prime alternative, la ricerca di nuovi fornitori, la riformulazione dei prodotti oltre ad intensificare gli investimenti in efficienza energetica, cogenerazione (produzione combinata di elettricità e calore), rinnovabili ed economia circolare.

Pesa soprattutto il sovrapporsi di molteplici fonti di asimmetria competitiva. Nel 2024 i prezzi del gas si mantengono su livelli pari a oltre il quadruplo di quelli statunitensi e rimangono soggetti a rischi al rialzo alla luce delle persistenti tensioni in Medio Oriente e della dipendenza dalle importazioni di GNL soggette alla concorrenza di una domanda asiatica in tendenziale espansione (anche per sostituire progressivamente il carbone).

L’Italia risente di ampi differenziali nel prezzo dell’elettricità anche nei confronti degli altri principali produttori europei: nei primi 9 mesi il prezzo medio all’ingrosso è risultato pari a circa 100€/MWh a fronte dei 50 della Francia, che beneficia del nucleare, e della Spagna, dove lo sviluppo delle rinnovabili procede più spedito e soprattutto il prezzo dell’elettricità all’ingrosso non è più ancorato al prezzo marginale del gas.

Per effetto dell’accelerazione impressa dall’Europa agli obiettivi di decarbonizzazione, complici anche fenomeni speculativi, il costo dei permessi per le emissioni di CO2 – nell’ambito del sistema europeo ETS (Emissions Trading System) – ha subito un’escalation, passando dai 25 euro del 2019 ai 65 dei primi 9 mesi del 2024 nonostante la debolezza dell’attività industriale. I costi diretti per la componente più energivora dell’industria chimica sono pari a 278 milioni di euro, ma ancora più rilevante e diffuso a tutte le imprese è il costo indiretto, legato agli acquisti di elettricità. Complessivamente – tra costi diretti e indiretti per le emissioni di CO2 – l’industria chimica versa in un anno oltre 600 milioni di euro, un onere prossimo a tutte le spese di R&S del settore che non grava sui produttori extra-UE.

Questo extra-costo è destinato ad ampliarsi ulteriormente: in uno scenario al 2030 – caratterizzato da una riduzione programmata delle quote gratuite del 27% e da una previsione per il prezzo della CO2 pari a 150€ a tonnellata – il costo complessivo risulterebbe più che doppio arrivando a superare 1,5 miliardi di euro.

CHIMICA E TRANSIZIONE ECOLOGICA TRA INNOVAZIONE RADICALI E MIGLIORAMENTO CONTINUO

Seppure in un contesto complesso e denso di incertezze, l’industria chimica è il settore industriale che più ha incrementato gli investimenti in R&S in Italia (+61% dal 2015) per un valore che supera i 670 milioni di euro all’anno. Le imprese sono, infatti, consapevoli che la sfida competitiva e la transizione ecologica richiedono lo sviluppo di nuove soluzioni tecnologiche e nuovi modelli di business. Ricerca e innovazione – portate avanti dalle imprese chimiche a capitale sia nazionale sia estero – rappresentano un volano di sviluppo per tutto il Made in Italy.

La transizione ecologica richiede investimenti in nuove tecnologie breakthrough in fase di sviluppo o industrializzazione ma altrettanto rilevante è il contributo incrementale delle innovazioni di processi e prodotti già esistenti in un’ottica di miglioramento continuo.

L’impegno per la tutela dell’ambiente nel settore chimico ha una lunga storia con risultati tangibili e di assoluta eccellenza: la riduzione delle emissioni dirette di CO2 (-58% dal 1990) ha già superato l’obiettivo europeo al 2050 (-50%), i consumi di acqua a parità di produzione sono stati ridotti del 46% dal 2005 e il riciclo rappresenta già oggi la prima modalità di gestione dei rifiuti (quota del 34%).